Bancos da bolsa de valores ficam mais entregues ao agronegócio e enfrentam desafios

Instituições financeiras com significativa vinculação ao setor agro enfrentam desafios

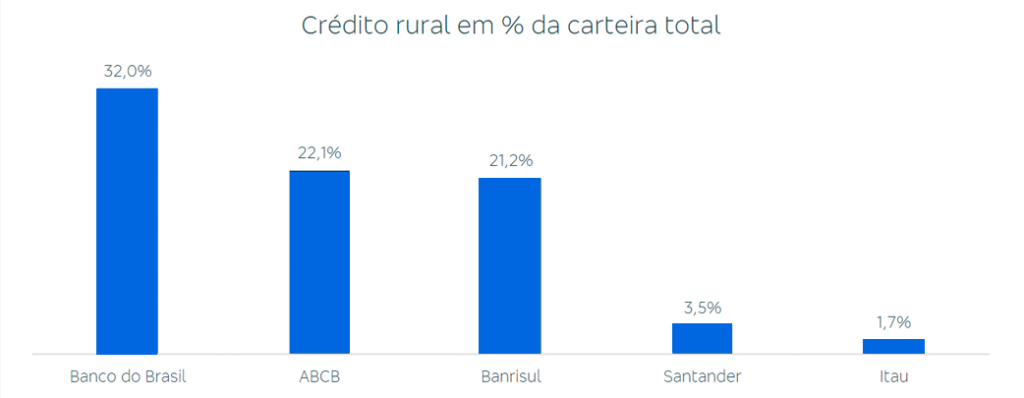

O Bradesco BBI identifica que Banco do Brasil, ABC Brasil e Banrisul são os bancos com maior participação no agronegócio, o que pode aumentar o risco de inadimplência no setor agrícola a curto prazo.

A expectativa de redução na produção de safra pode resultar em um ritmo mais lento na concessão de novos financiamentos agrícolas em 2024.

A situação desafiadora para a agricultura, após um ano de 2023 promissor, mantém-se no foco do mercado. O governo do Brasil está elaborando medidas de apoio para agricultores e negócios agrícolas endividados, afetados pela diminuição nos preços de commodities importantes como soja e milho.

O estudo do Bradesco BBI sobre os bancos listados na bolsa revelou que Banco do Brasil, ABC Brasil e Banrisul têm, respectivamente, 32%, 22,1% e 21,2% de suas carteiras dedicadas ao crédito rural. Seguidos por Santander Brasil e Itaú, com 3,5% e 1,7%.

Os analistas preveem que os três bancos com mais de 20% de crédito rural em suas carteiras possam enfrentar um aumento na inadimplência devido à redução nas expectativas de safra, o que poderia desacelerar a concessão de crédito no setor em 2024.

Além disso, o levantamento aponta um aumento significativo nos pedidos de falência no setor agrícola em 2023. De acordo com a Serasa Experian, o número de pedidos subiu para 127, contra 20 em 2022 e 13 em 2021, com uma distribuição entre arrendatários, grandes, médios e pequenos produtores.

“Mesmo que o número total de falências seja pequeno em comparação com o total de mais de 5 milhões de agricultores, o aumento rápido indica tendências preocupantes na qualidade dos ativos,” analisam os especialistas do BBI.

A queda nos preços das commodities, pressionados ainda por altas taxas de juro, limita o potencial de crescimento de receitas para os produtores. O índice de preços agrícolas da Bloomberg e os dados do Cepea sobre milho e soja mostram quedas significativas desde janeiro de 2022.

O aumento da inadimplência em empréstimos rurais desde julho de 2023 reflete a normalização das taxas de juro e a baixa nos preços das commodities. Os analistas relacionam essas tendências, indicando uma visão sobre o futuro das carteiras de crédito agrícola.

A análise também destaca a influência de fatores climáticos adversos, a baixa nos preços das commodities e taxas de juro elevadas, afetando a capacidade de pagamento dos agricultores. No entanto, uma expectativa de recuperação nos preços dos grãos na segunda metade de 2024 poderia aliviar a situação dos agricultores, apesar dos riscos de seca no sul do Brasil devido ao fenômeno La Niña.

O estudo conclui que, apesar dos desafios imediatos, há uma perspectiva de melhoria no setor agrícola até o final de 2024, com uma esperada recuperação nos preços dos grãos.

Fonte: InfoMoney